好买基金网 - 好买财富 基金 私募 信托 专业的投资顾问

今年5月以来随着经济数据的弱化,市场对经济的预期持续下修。映射到股市上,宽基指数进一步下探,随着慢慢的变多的行业估值再度落入低位,且逆周期调节措施也开始有发力的迹象,情绪面已经没有更加悲观的必要,下一步的重点是判断盈利何时走出底部。本文将重点讨论A股的盈利周期和目前的行业分化,并提供一些投资思考。主要结论如下:

盈利周期的位置:当前经济正处于主动去库存向被动去库存的过渡阶段,供需关系已经显现出改善迹象。即便本轮周期缺少过去几轮周期中的强刺激,随着主动去库存最痛苦的阶段过去,企业纯收入压力最大的时刻也正在走向尾声。预计2023Q2附近盈利触底,这将进一步夯实股市的底部。

行业分化:总量层面A股盈利基本触底,后续盈利的恢复强弱主要看需求端的改善幅度。在总量驱动展开之前,我们通过一系列分析Q1财报各大类别的净利率趋势和资本开支情况,认为A股的行业分化较大,部分内需领域净利率已经连续回升且竞争格局良好。

投资思考:目前市场仍处于估值驱动向盈利驱动的过渡阶段,尽管总量层面的盈利驱动仍在积累,但局部的盈利驱动正在展开,尤其是部分内需领域,其供给格局处于历史最好状态,随着经济周期全面触底,需求进一步向上,盈利的弹性也将展现。

当前经济正处于主动去库存向被动去库存的过渡阶段,供需关系已经显现出改善迹象。即便本轮周期缺少过去几轮周期中的强刺激,随着主动去库存最痛苦的阶段过去,企业纯收入压力最大的时刻也正在走向尾声。预计2023Q2附近盈利触底,这将进一步夯实股市的底部。

注:因为中国是以制造业为主的经济体,且CPI和PPI在方向上大体趋同,A股的盈利周期与工业公司利润周期基本吻合,简化处理,我们以讨论工业公司利润周期来代替A股的盈利周期。

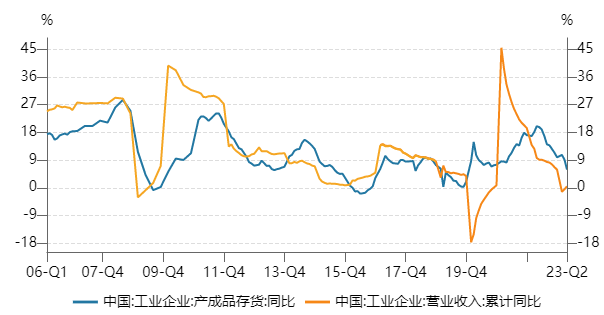

总量层面,目前国内已确定进入主动去库存到被动去库存的过渡阶段。从周期视角来看,本轮去库存从2022.5算起至今已经持续13个月,接近2012年以来三轮主动去库存周期的平均时长(13.7个月)。从规模以上工业公司数据分析来看,4月份产成品存货同比快速下滑至5.9%,营收端降幅自2023.3起慢慢的开始收窄,前4月工业公司营收同比修复至0.5%,表观上呈现出被动去库存的特征。库存周期进入被动去库存对经济意义重大,这将改变需求弱、生产更弱的局面,当主动抛货的压力不再时,价格下行也基本上接近尾声。从历史上来看,PPI底部一般出现在库存底部之前,也是因为主动去库存结束后产品价格压力大大减轻。

第二,从行业的库存消化进程来看,多数行业库存水平已经接近过去几轮库存周期的偏低位置,同样指向主动去库存周期接近尾声。上业中,除煤炭开采在能源保供诉求下仍维持了较高库存外,其余行业在下游需求偏弱的背景下,库存已经去化至历史中下水平。其中,部分有色金属品种由于供给偏紧,目前价格初步企稳、同时开工率有所回升,呈现出补库存迹象。消费制造业库存周期往往略滞后于整体工业库存,但目前除食品制造业库存较高外,其余多数行业库存同样已确定进入中低水平。装备制造业中,景气度较高的制造业投资链条和军工制造在2022收入和库存增速都已经触底回升;而与下游消费者紧密相连的领域景气度仍然相对低迷,计算机通信电子设备制造、电气机械及器材制造、汽车制造仍在主动去库存向被动去库存的过渡期。

来源:Wind,产成品存货数据截至2023.4,PPI数据截至2023.5,涂色部分为库存分位数30%以下的行业

从非金融石油石化上市公司财报来看,A股盈利下行周期一般为7-8个季度,从时间上的经验规律来看盈利下行已经较为充分。盈利变化的背后是供需关系的变化,目前工业公司库销比已经筑顶,反应供需关系最差的时候已逝去,继续降价去库存的空间已经比较有限,对企业纯收入的压制也趋于结束。

定义库销比=产成品库存/营业收入,可以表征剔除一定价格因素之后的存货水平(或者说供需匹配情况),其同比增速可以用(产成品库存增速-营业收入同比增速)来拟合,是联系库存周期与企业盈利纽带。当库存销售比同比增速从底部开始上行,往往对应着企业盈利见顶回落,背后的逻辑在于随企业营收增速见顶(需求见顶),而补库行为仍有一定惯性,导致供需格局慢慢的出现边际恶化,此时经济开始步入被动补库存、之后再主动去库存。由于过高的库存会占用企业资金或增加损耗,主动去库的促销行为也将对盈利能力形成负面冲击,因此库销比的同比增速上升往往与企业盈利的下行相对应。当主动去库存进行到某些特定的程度时,企业库存和需求慢慢地匹配,库销比增速见顶回落,企业盈利也将逐步见底。从2009-2013、2013-2016、2016-2019这三轮库存周期经验来看,库销比增速的顶部同步或略领先于工业公司盈利底部一个季度。

本轮周期中,库销比同比增速筑顶节奏受到疫情扰动出现了两次触顶,分别是2022.5(需求受疫情冻结的时期)和2023.2(春节后市场预期积极,需求尚且没恢复但PMI分项显示企业有较强的补库行为),但高度差距不大,由此看来库销比可能已处于顶部区域,供需关系最差的时候可能已过去。

总量层面A股盈利基本触底,后续盈利的恢复强弱主要看需求端的改善幅度。在总量驱动展开之前,我们通过一系列分析Q1财报各大类别的净利率趋势和资本开支情况,认为A股的行业分化较大,部分内需领域净利率已经连续回升且竞争格局良好。

消费的基本面和市场预期均处于底部区域,但边际改善已然浮现。板块的销售净利率处于2007年以来的14%分位,但是盈利能力已经边际向上。其中,消费盈利底部修复的态势预计能够延续。一方面,消费类别的销售净利率已连续3个季度回升,反映出尽管2022年下半年面临疫情扰动,但供给出清带来的价格韧性慢慢的开始显现。另一方面,目前消费类别上市的总体资本开支仍然延续负增长,2023Q1固定资产周转率仍处于2009年以来的88%分位,意味着供给刚性的逻辑仍在。如果后续需求恢复力度环比加大,带动资产周转率提升,ROE仍有继续提升的空间。

医药医疗板块净利率处于历史中枢略偏下水平,Q1净利率边际下滑,但内部分化较大。其中景气度处于低位的部分医药行业得益于集采政策边际缓和,净利率、利润增速和营收增速均出现边际改善;部分具备消费品属性的医药品种随着库存去化开始提价,叠加疫情放开,景气度也在持续改善;而部分疫情受益领域景气度开始下滑。

先进制造业处于景气高位,但供给压力较大。受益于Q1强出口支撑和成本压力持续缓和,销售净利率继续边际改善,目前净利率处于2007年的86%分位。但随着海外经济景气度下滑,海外业务占比较大的部分先进制造业需求慢慢的开始边际放缓,5月份机电产品、高新技术产品出口增速显示出走弱迹象;同时,过去几年累计的资本开支较多,中期来看供给仍在释放,相关行业供求关系变差将对盈利能力形成压制。

TMT板块基本面总体弱修复。一级行业中,需求疲软的电子行业仍在下行周期中;计算机、传媒行业单季度净利润增速大幅改善,有一定的基数贡献因素,一季报显示行业需求改善力度仍然较弱,销售净利率改善不显著(其中计算机净利率仍在历史底部,传媒盈利能力仅比2018-2019好)。整体的资本开支过去两年处于持平状态。

来源:Wind,以2019年底为基期100计算各季度资本开支TTM指数,截至2023Q1

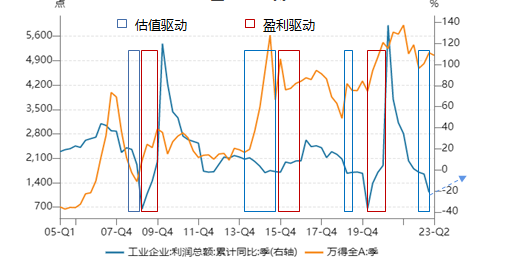

A股的上行周期中,通常分为估值驱动和盈利驱动两个阶段。熊市尾声阶段,当政策的大幅变化强到足够扭转悲观预期后,市场会迎来整体的估值修复,此阶段基本面的预期展望比当下的基本面表现更重要,体现为盈利下行但估值开始回升;当估值修复到某些特定的程度,市场会重新重视基本面,并根据基本面的表现对股价进行修正,如果顺利,股市将从估值驱动进入盈利驱动,如果基本面重新转弱,市场会向下修正,然后重复之前的过程。

去年Q4以来的市场演绎展现了这样的一个过程,目前市场处于估值驱动向盈利驱动的过渡阶段,由于盈利驱动的全方面展现仍需要一些时间,市场仍以估值驱动为主(AI+中特估),体现为均值回归(过去冷门行业的持续跑赢),在这背后可以挖掘真正有个股驱动的标的。

但更重要的是,虽然全面的盈利驱动需要时间,但局部的盈利驱动却正在展开,这体现在部分内需领域。它们的供给格局处于历史最好状态,虽然目前需求上仅体现为恢复性增长,但优质公司纯收入能力创新高指日可待,我们大家可以获取这部分阿尔法收益。随着库存周期的自然演进以及政策的进一步发力,我们预计A股将迎来全面的盈利驱动(内部仍会有分化),内需领域的收益能力将进一步增强。

免责声明:本文转载自星石投资,文章版权属于原本的作者所有,内容仅供参考并不构成任何投资及应用建议。

风险提示:投资有风险。有关数据仅供参考,不构成投资建议。投资人请详阅基金合同和基金招募说明书,确认您自觉履行投资人的各项义务,并自行承担投资风险。